银行放房贷为何这么难?

北京二手房交易放款时间约3个月 导致很多交易停滞

“房贷难、房贷慢和房贷贵的确已经是不争的事实。在北京地区,只有寥寥几家银行可以对优质客户购买首套房给予基准利率下浮的优惠,大部分银行的首套房贷利率都是基准甚至上浮。还有不少银行将信贷重点转移到个人经营贷和小微企业贷款,个人房贷业务已经很少涉及或者主动大幅缩减。与此同时,银行放款时间明显拉长,也影响客户交易。”

现状

贷款究竟有多难?

案例一

晚了一个月优惠利率没了

在某国企工作的李先生3月中旬看上了北京某新建楼盘的一套两居室,总价大约300万元。他计划贷款180万元,贷款期限30年。

李先生说,看房的时候,售楼人员告诉他合作银行对首套房提供的利率应该是9.5折,但是说不好什么时候就会有变化,随时可能往上调。“我以为他们是为了催我赶快下单,只是说说而已,并没当回事。”

4月中旬,李先生在仔细考察比较后,终于下定决心。但是,这个楼盘的合作银行明确告诉他,首套房贷利率不可能下调,只能是基准利率,而且再往后很可能继续上调5%。在事实面前,李先生终于觉得当初售楼人员的话不是戏言。为了防止银行调高利率,他以最快的时间递交了所有资料。

李先生算了一笔账,如果3月份他就签下合同办贷款,可以享受9.5折的利率6.2225%,180万元30年期限的贷款,月供是11050.74元,累计支付利息是217.83万元;而现在按基准利率6.55%算,月供涨为11436.47元,30年要支付总利息231.71万元,多出了近14万元的利息,每月月供增加386元。

案例二

优质客户也拿不到利率优惠

与李先生相比,石先生好像更加郁闷。去年11月,市场上已经很难找到8.5折的首套房利率。石先生多方打听,终于凭借自己的优质客户身份,在某国有银行申请到8.5折的贷款。但对方也留了句活话:“最终利率以实际放款时为准。”

石先生万万没有想到,尽管自己隔三差五就打电话催促,这笔贷款竟然直到今年4月份才放出来,而且银行通知他说,只能给予9.5折的优惠。“8.5折涨到9.5折,30年时间就要多付几十万的利息。”石先生感到非常无奈。

中原地产首席分析师张大伟透露,目前北京等城市,二手房交易放款时间平均在3个月左右,相比往年拉长一个月以上,导致很多交易停滞。

多家房屋中介的工作人员告诉北京青年报记者,今年以来,商业银行普遍取消折扣,恢复基准利率。少数银行会根据自己的额度宽松情况不定时推出折扣,但是由于放贷时间很慢,在实际放贷时未必能拿到折扣。现在的情况只能以实际放贷利率为准,中介也绝不敢给购房者承诺哪家银行有折扣。

原因银行惜贷因为有更好的财路

对于银行惜贷如金,一些看空房地产市场的人士认为,银行主要是从风险管控的角度出发,一旦楼市崩盘,房奴断供,银行的不良贷款会直线上升,处理抵押房产也非常麻烦。在他们看来,银行不愿做房贷就是因为房子太贵,不值现在的价钱。

不过,北青报记者采访中了解到,银行业已经注意到房贷领域可能出现的风险,但这种想法绝非银行业惜贷的主要原因。中国的房地产市场的确正在调整,少数地方的房价已经开始下降,但总体来看,绝非崩盘的节奏。即使房价大跌,对于银行来讲,由于中国的房贷首付成数高,足以抵御房价大降的风险。

大额房贷断供案例已经出现

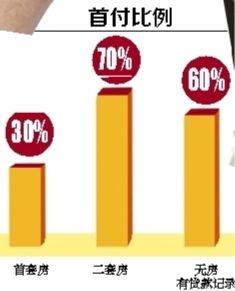

目前,北京地区对贷款购买首套自住住房的家庭,最低首付款比例要求是30%。贷款购买第二套住房,首付款比例不得低于70%。如果在建委系统中无房、但曾有过住房贷款记录,第二次申请贷款购买住房的家庭,首付款比例不低于60%。

“房价至少要跌三成以上,甚至六七成,才可能让购房人断供。你觉得对北京的房子来说,这可能发生吗?”一位房地产业人士这样反问北青报记者。

从银行方面反馈的信息来看,目前我国还没有发生大规模的“弃房”现象;但大额房贷断供的案例已经出现。虽然因为抵押率低不会出现最终风险,但由于处置抵押房产比较麻烦,而首套房也不能强行赶走房客,所以银行对首套房贷依然谨慎。

银行不愿亏本做房贷

从过往历史看,个人住房贷款一直是中国银行业的优质资产,其不良率一直低于所有贷款的平均水平。2009年末全国个人房贷不良率为0.60%。截至今年4月末,工行个人房贷的不良贷款率为0.27%,低于全部贷款的不良率水平。

既然银行不是因为看空楼市,为什么要放弃个人房贷这个“香饽饽”呢?多家银行的有关人士均对北青报记者表示,主要原因就是个贷业务不赚钱,在资金成本高企的当下,有限的信贷资源都优先投放到贷款利率更高的业务上。作为上市企业,经营压力不得不考虑。

有银行人士算了笔账,现在5年期以上房贷基准利率为6.55%,若按基准利率0.9倍执行,优惠利率为5.895%。互联网企业推出的余额宝[微博]、财付通等理财产品收益率一度高达6.5%,目前仍在5%左右。受其倒逼,银行理财产品收益率持续推高,维持在5%-5.5%。银行理财收益率高于9折房贷利率、接近房贷基准利率。

目前5年期的存款利率为4.75%,为了拉存款,不少银行都上浮10%,也就是上升到5.225%。这意味着,银行发放房贷的利差空间不到1.5个点。在这样的情况下,银行投资他行理财产品,也强于发放房贷。2013年12月,一年期同业存款利率高达6.8%,银行存放同业,也好于发放房贷。

小微企业贷款更赚钱

北青报记者在采访中也了解到,小微企业贷款已是现在各银行大力推进的业务,既是响应了监管部门支持小微企业发展的要求,其贷款利率也比房贷合适得多。

目前小微企业贷款利率一般在基准利率基础上上浮30%,而房贷业务中最挣钱的二套房贷一般也只上浮10%。举例来说,银行有200万元,如果贷给个人客户买房,即便是二套房贷,按照5年期贷款,200万元最终约可获得37.8万元的利息。而如果贷给小微企业客户,5年最少获得利息45万元,可多挣好几万。

动向

银行开始收紧个人商业用房贷款

当然,目前的房地产市场形势不容乐观,对不同地区、不同类型的房产,银行自有不同的风险考量。上个月,一家大型国有商业银行在北京地区已经收紧个人商业用房贷款,而针对住宅的个人住房贷款则保持稳定,优质客户甚至可以获得首套房贷利率下浮的优惠。

据透露,这家银行此次收紧的个人商业用房贷款主要针对的是商铺、写字楼、商住两用房等物业。其个人商业用房贷款的首付比例从五成提高至六成,贷款利率的上浮幅度也从10%上调至20%。

这家银行某支行的一位客户经理告诉北青报记者,也许上面嗅到了某种风险。商用房不限购,泡沫可能大一些。但银行并没有收紧个人房贷,说明房贷还是比较安全的。目前市场上购买住宅的多是刚需,投资投机的人已经很少。

政策

央行[微博]喊话没用

个贷未现松动迹象

5月14日,央行副行长刘士余主持召开了有15家商业银行代表参加的住房金融服务专题座谈会。会议的主题是研究落实差别化住房信贷政策、改进住房金融服务。普通购房者房贷难的问题终于受到监管层的关注。

央行此次发话后,银行是不是就会对个贷业务特别积极呢?但专业人士普遍认为,这一会议只是例行的窗口指导,没有下发任何正式文件,对市场信心肯定有提振作用,但对市场的实际影响不大。

中原地产首席分析师张大伟认为,“目前出现房贷难的主要原因是银行信贷成本的增加,所以这一会议更多只是例行讲话,对商业银行无任何执行影响,银行不可能冒着亏损风险放贷”。

张大伟同时指出,房地产贷款的风险在增加,特别是温州等房价下调比较多的城市,已经出现了局部断供的现象。

中信证券(11.34, -0.29, -2.49%)的最新报告也称,各银行表示不会因此调整房地产和按揭政策,执行层面会加强总分沟通和资金支持,确保额度内的按揭贷款正常发放。

截至昨天,北青报记者从中介人士处获悉,目前各家银行的个贷政策没有任何松动变化,也许还需要时间落实央行的要求。

观点

一线城市应放宽至“3套住房”

华夏银行副行长黄金老认为,降低利率是稳定房贷、房价的治本之策,但可以作为的空间比较有限。中期内,我国利率的趋势性上升或维持中高位,难以逆转。他建议,分类微调限购限贷政策,释放中高端收入群体购买力。

具体做法是,对于一线城市,对于户籍居民,放宽至家庭拥有三套住房,视情况逐步放宽非核心城区的住宅限购;对于非户籍居民,维持限购政策。限贷政策方面,首套房贷首付款放宽至二成,二套房贷首付款可放宽至五成,三套房贷首付款放宽至七成,非首套房贷利率不再设立底线。二三线城市,对于户籍居民,允许其购买第三、四套住房直至取消限购政策;对于非户籍居民,允许购买第二套住房。限贷政策方面,允许办理三套房贷款,二套房贷首付款可放宽至四成,非首套房贷利率不再设立底线。

他还提到,我国住房不良贷款的处置异常困难,个别城市甚至规定抵押房屋的处置必须同时满足房内没有住人、不挂户口和当事人亲来签字三个条件。结果,一种低风险的贷款,变成了中高风险的贷款。

黄金老认为,在涉及抵押住房资产处置的案件中,强化对市场经济法制的维护,遵守契约精神,严厉打击债务人逃废债行为,对于促进银行多做房贷业务是有积极作用的。

本栏文/本报记者程婕

制图/巨琳

来源:北京青年报